2022年第4週の本命銘柄の一つであるシステムロケーション(2480)の決算短信を分析しました!今後の株価の予想、会社の評判や将来性を調べたのでご紹介します!

システムロケーションの今後の株価や将来性を予測する上で、参考となる記事になるかと思います!

それでは本題に入ります!

*2023年8月4日に2024年3月期 第1四半期決算発表がありましたので反映しています。

システムロケーションはどんな会社?評判は?

自動車ファイナンス事業者向けの業務支援会社で、自動車金融・販売の支援システムを事業の柱としており、中古車のビッグデータ収集と分析に強みを持つ会社です。

システムロケーションの会社の評判を見ると以下のような口コミがありました。

- 総合評価は3.3点で、平均よりやや高い。

- 給与・年収は平均的で、残業は少ない。

- 社風はフレンドリーで、社員同士の仲が良い。

- やりがいは高く、自分のアイデアを活かせる。

- ワークライフバランスは良好で、休日・休暇も取りやすい。

総じて良い評判が多いですね!

システムロケーションの決算短信分析

システムロケーションの4期前から今期に至るまで決算短信について分析しました。

なお、決算分析の手法は下記の本を参考にさせていただきました!

>> はっしゃん株の本!10倍株の探し方の評判と理論株価や決算分析シートの内容も!

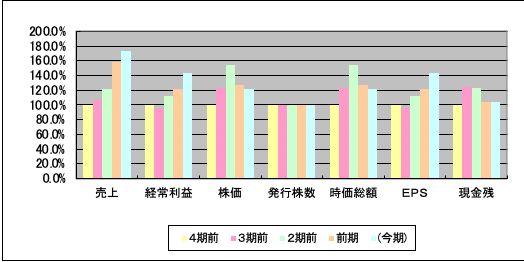

システムロケーションの業績推移

4期前から今期に至るまでの、売上、経常利益、株価、発行株数、時価総額、EPS(1株あたり純利益)、現金残高がどのように推移しているかを表した棒グラフです。

売上、経常利益、EPSは右肩あがりで上昇している一方、株価・時価総額は前期から減少傾向です。

業績の割に市場評価が良くない状況が伺えます。

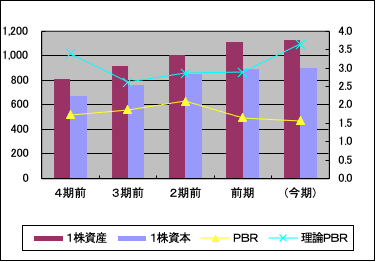

システムロケーションの資産推移

次は、1株資産や1株資本(≒純資産)を4期前から追ったもので、その数字から理論PBRと実際のPBRを折れ線グラフで表しています。

1株資産、1株資本は右肩上がりで順調に資産を増やしています。

一方、理論PBRは上昇しているのに対して、実際のPBRは減少傾向にあります。

ここでも資産が増えている割に市場評価がそれほどでもない状況が伺えます。

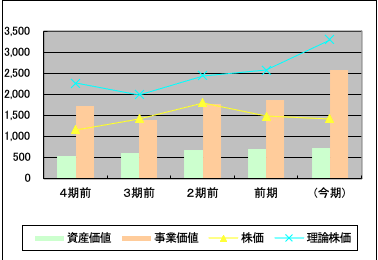

システムロケーションの株価と理論株価、資産価値・事業価値の推移

理論株価と実際の株価を折れ線グラフで表したものです。理論株価の算出に使う資産価値、事業価値の伸びを棒グラフで表しています。

理論株価、事業価値、資産価値はいずれも順調に伸びていることがわかります。

一方、株価は横ばいです。

ここでも理論株価の割に実際の株価が追いついていないことが伺えます。

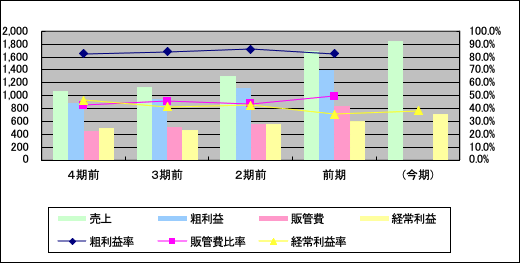

システムロケーションの売上に対する各種利益や販管費比率の推移

損益計算書の棒グラフと、その数字から割り出した「粗利率」「販管費比率」「経常利益率」の線グラフを重ねたものです。

粗利率は横ばい、販管費率はやや上昇、経常利益率はやや減少傾向であることが見て取れます。

販管費率上昇により利益率がやや悪化傾向であることが見て取れます。

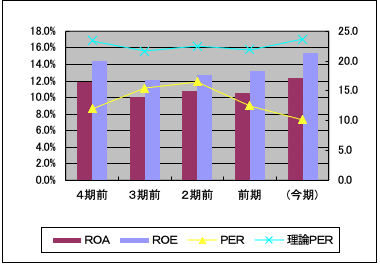

システムロケーションのROA、ROE、PER、理論PERの推移

ROA(総資産利益率)、ROE(株主資本利益率)の過去4期と今期の推移を棒グラフで表し、「理論株価÷EPS」で計算した理論PERと、実際の株価をEPSで割ったPERの棒グラフを記載しています。

2期前からROA、ROEともに上昇傾向です。

理論PERはやや上昇傾向ですが、実際のPERは下がり気味です。

ここでも経営効率は良化している一方、市場評価は伴っておらず、割安感があることが伺えます。

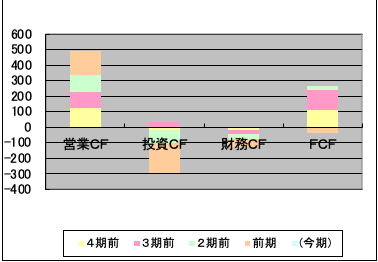

システムロケーションのキャッシュフロー

キャッシュフロー計算書の営業・投資・財務CFとフリーキャッシュフロー(FCF = 営業CF+投資CF)を過去4期分、積み上げ式で棒グラフにしたものです。

前期はマイナスでしたが、FCFが大幅にプラスであることから、過去4期全体では営業CFの範囲内で投資活動ができていることがわかります。

また前期、今期と投資や財務CFマイナス幅が大きいことから、ここ2期は投資に積極的になっていることもわかります。

システムロケーションの競合他社との比較分析

マネックス証券の銘柄スカウターというサービスを利用して同業他社比較を行いました。

*同業他社との比較方法は「1日5分の分析から月13万円を稼ぐExcel株投資 超効率的な「ファンダメンタル分析」入門 (著者:森口 亮氏)」を参考にさせてもらったので興味のある方はご一読ください!

>> Excel株投資 (森口 亮著) の評判を口コミします!メリットデメリットまとめ

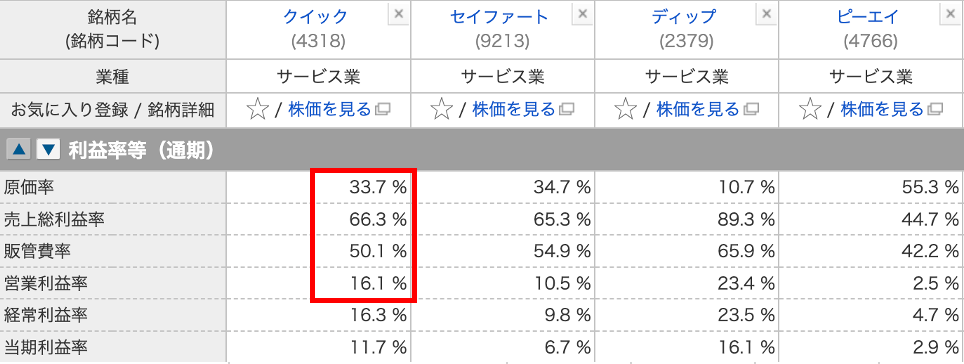

システムロケーションの競合他社との比較(業績編)

競合他社と業績面の比較を行いました。

同業他社と比較して、売上総利益率、販管費率、営業利益率、いずれの指標も優秀です。

業績面では競合他社よりも優位性がありそうです。

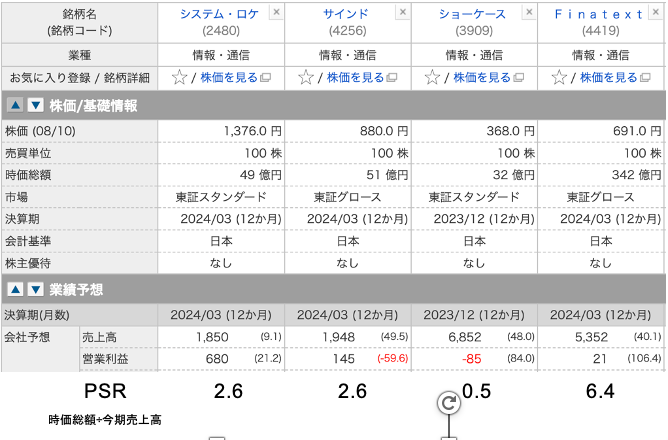

システムロケーションの競合他社との比較(割安性)

続いて購入に値するかどうか判断するため、PSR(株価売上高倍率)を比較しました。

銘柄スカウターに時価総額と今期売上高(会社予想)が記載されているので、これからPSRを計算します。(PSR = 時価総額÷今期売上高)

システムロケーションのPSRは2.6倍でした。

指標的には割安な方ですが、競合他社との比較では平均的と言えそうです。

システムロケーションの定量分析

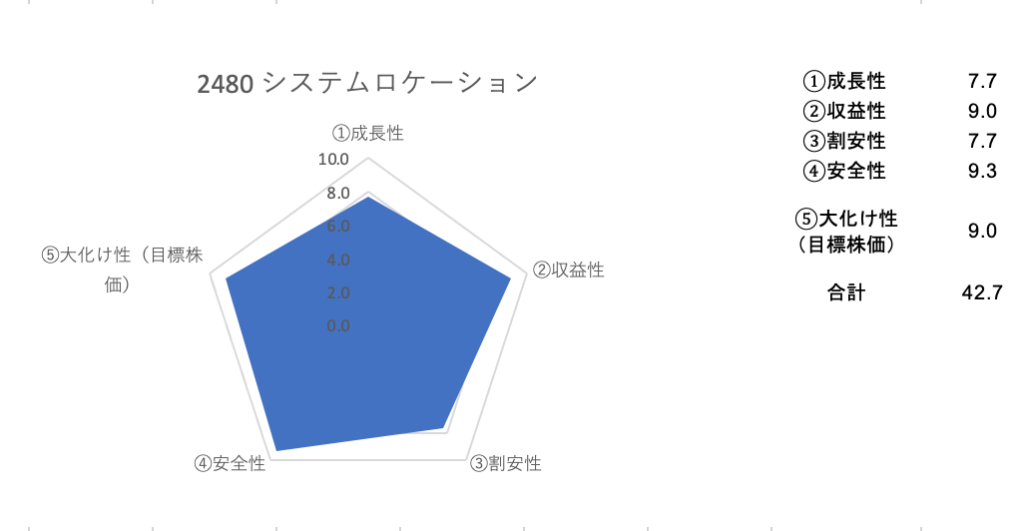

システムロケーションについて成長性・収益性・割安性・安全性・大化け性の5つの項目について、定量分析を行いました。

分析方法も「1日5分の分析から月13万円を稼ぐExcel株投資 超効率的な「ファンダメンタル分析」入門 (著者:森口 亮氏)」を参考にさせてもらったので興味のある方はご一読ください!

>> Excel株投資 (森口 亮著) の評判を口コミします!メリットデメリットまとめ

以下がマトリックス分析の結果となります。

いずれの項目も高得点ですが、強いて言えば成長性と割安性が若干劣るようです。

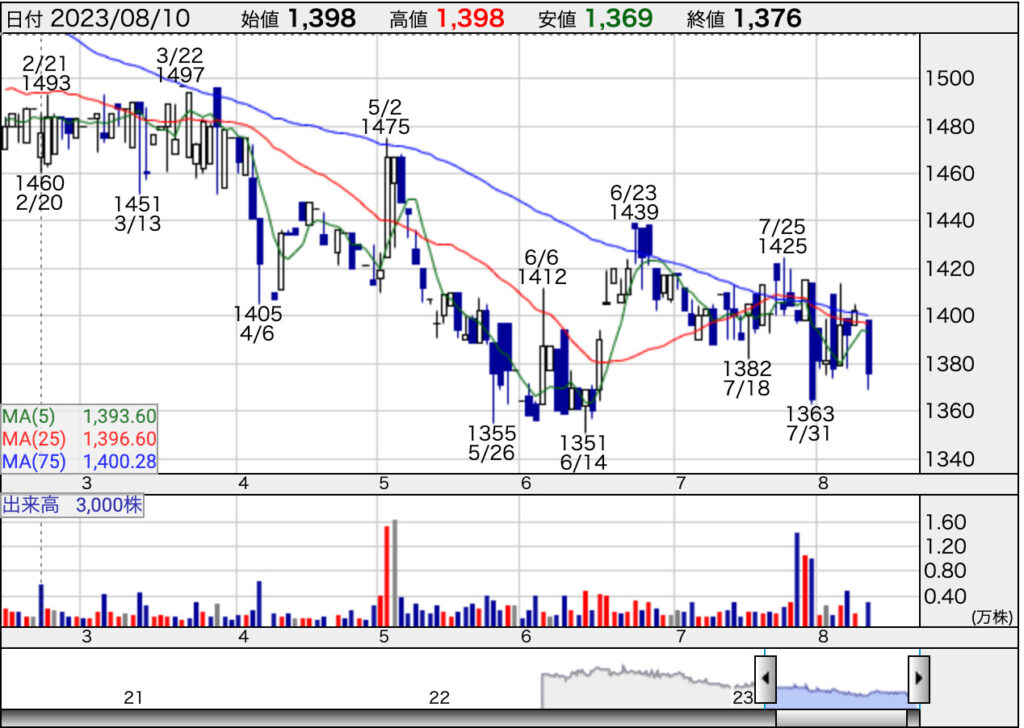

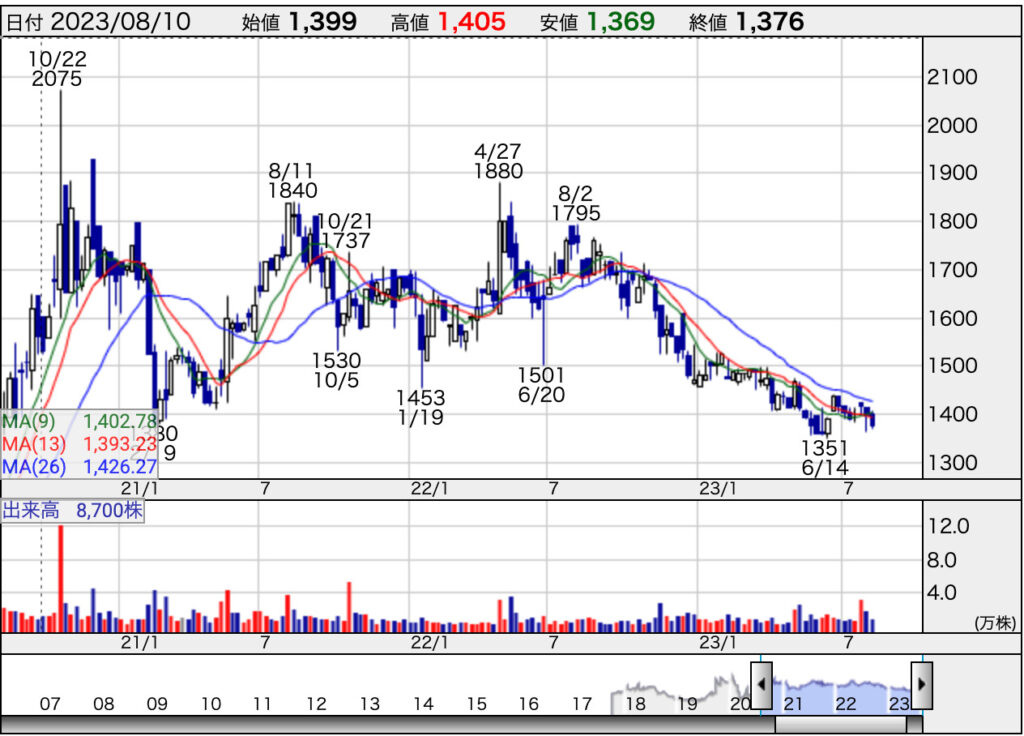

システムロケーションの株価チャート分析

以下はシステムロケーションの株価チャート(日足・週足)になります。

○日足

○週足

日足・週足ともに横ばい〜やや下降トレンドです。

システムロケーションの今後の株価予想について

24年1Q時点での進捗率は売上が23.2%、経常利益は23.1%、純利益は25.0%です。

進捗率はほぼ会社の計画通りに進んでいますが、市場からの反応が少なく、株価の動きも小さかったです。

株価は直近では下降ぎみですが、ファンダメンタル的には悪くはないので、今後ある程度は持ち直すと思われます。

システムロケーション決算分析まとめ

以上、システムロケーションの決算短信の分析結果をまとめると、下記のようになります。

- 業績は好調を維持。販管費率がやや増加傾向で利益を圧迫しつつある。業績の割に市場評価が伴っていない。

- 競合他社との比較では業績は優位性あり。割安感は平均的

- チャート形状は日足、週足ともに横ばい〜やや下降傾向

- ファンダメンタル的には悪くないので、株価は持ち直すと思われる。

以上、ご参考ください!

↓関連記事